Multik titkos adómegállapodásai a tagországokkal

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

A multinacionális vállalatok és az uniós tagállamok közötti titkos adómegállapodások rekordszinten állnak. E kérdésben az Európai Bizottság átfogó vizsgálatokat indított a tagországok ellen, hiszen több millió eurónyi elmaradt adóbevételről (is) van szó.

Összefoglaló

Az elmúlt néhány évben az előzetes ármegállapításra irányuló eljárások (továbbiakban: APA) – melyeket megerősítő leveleknek vagy titkos megállapodásoknak is neveznek – több esetben is adóügyi botrányok kereszttüzébe kerültek, ami az Európai Bizottságnak az állami támogatások tekintetében a tagországok ellen indított átfogó vizsgálatának köszönhető. Ennek során több millió euró értékű elmaradt adóbevétel kérdése került terítékre.

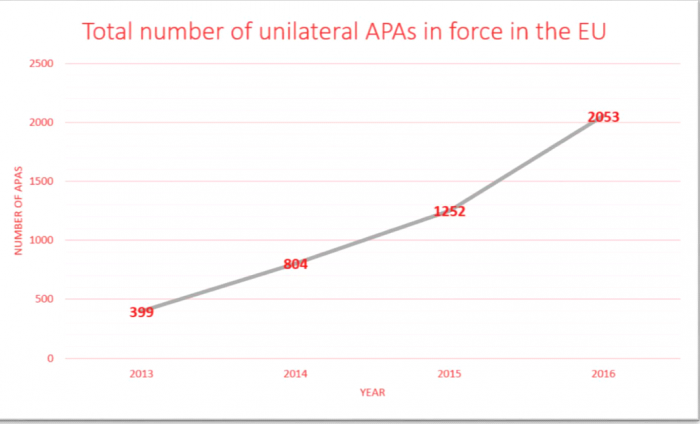

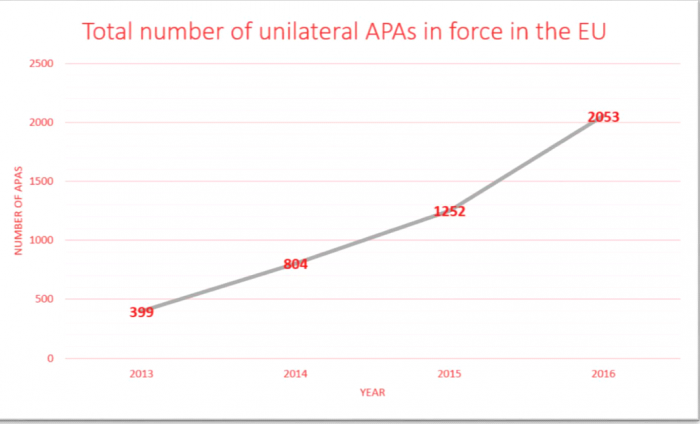

A fentiek ellenére a legújabb adatok szerint az APA-k száma továbbra is növekszik: 2015 és 2016 között jelentős emelkedést figyelhetünk meg az Európai Unióban (EU). Különösen az egyoldalú megállapodások – melyek a leginkább problematikusak – száma emelkedett a tagállamokban 1252-ről 2053-ra, ami 64 százalékos növekedésnek felel meg.

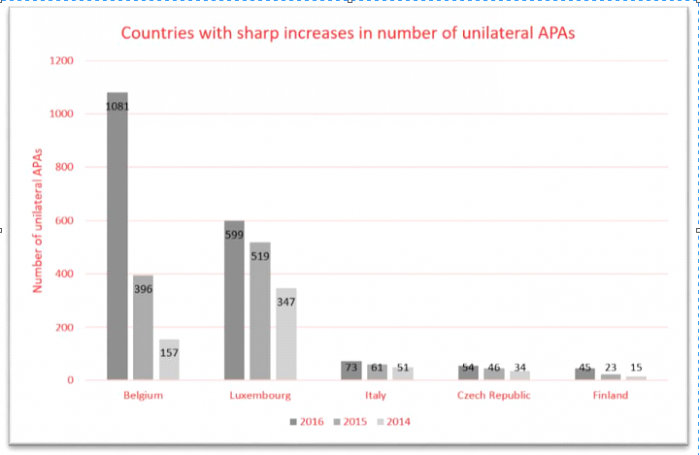

A nagyon károsnak minősülő és lefelé tartó verseny keretében néhány kormány adóversenyt folytat jövedelmező adómegállapodásokat kínálva a multinacionális vállalatoknak, hogy vonzóvá váljanak számukra. Azonban a nemzetközi aggodalom az ilyen gyakorlatok kapcsán egyre csak erősödik. Nemrég Pierre Moscovici, a gazdasági és pénzügyekért felelős uniós biztos hét tagállamot nevezett meg, amelyek erőszakos adópolitikát folytatnak. Ezek: Belgium, Ciprus, Magyarország, Írország, Luxemburg, Málta és Hollandia. Ezen országok közül kettő – Belgium és Luxemburg – abszolút listavezető a hatályban levő titkos APA-k tekintetében. Valószínűleg Hollandia is igen előkelő helyet foglalna el ezen a listán, ha ők is megküldték volna a jelentésüket.

APA-k növekvő száma

Az APA egy különleges típusú adómegállapítás, amely az érintett multinacionális vállalat és az adott ország titkos megállapodásaként jelenik meg, melyben meghatározzák az adózás jövőbeni feltételeit. Amíg az APA tartalma titkos, addig a tagállamok (Hollandiát leszámítva) jelentést készítenek az Európai Bizottság az országukban hatályban lévő APA-k számáról. Az APA-k száma az elmúlt években jelentős növekedést mutat. Az Európai Bizottság által publikált legújabb adatok fényében az APA-k kibocsátása ma gyorsabban történik, mint korábban bármikor. A 2013-as 399-ről 2016-ra 2053-ra nőtt a számuk.

Forrás: Eurodad becslése az Európai Bizottság adatai alapján

Mik azok az APA-k?

Az APA-k a feltételes adómegállapítások sajátos típusát képezik, melyeket néha úgy is neveznek, mint megerősítő levelek vagy titkos megállapodások. Ezek az adóhatóság és az érintett multinacionális vállalat között köttetnek meg. Néhány esetben ezek a megállapodások lehetővé teszik a vállalatok számára, hogy jelentős mértékű adó megfizetése alól mentesüljenek. A megállapodások továbbá megszabják, hogy a transzferárazási szabályokat hogyan alkalmazzák majd a multinacionális vállalat leányvállalatai közötti bizonyos tranzakciók során. Más típusú feltételes adómegállapítások egyéb vállalati adózási kérdésekkel foglalkoznak, úgy, mint a különböző struktúrák eltérő adóztatása.

Az Európai Bizottság statisztikát adott ki az Európai Unióban hatályban levő APA-k száma tekintetében. Sajnos azonban nincs adat más típusú feltételes adómegállapításokra vonatkozóan.

Mi a probléma?

Az APA-k és más feltételes adómegállapítások általában nem minősülnek jogellenesnek. Ugyanakkor viszont működésük több kérdést is felvet:

Feltételes: a megállapodások csak jövőbeli eseményekre vonatkoznak, s így az adóhatóság a megállapodás megkötése előtt nem látja előzetesen az adó visszatérítését vagy a multinacionális vállalat különböző országokra vonatkozó jelentéseit, ugyanis ezeket csak az adóév végeztével küldik meg számára. Amennyiben a hatóság a későbbiek során tudomást szerez arról, hogy a vállalat széles körben adóelkerülést folytat, a megállapodás korlátozza a beavatkozási lehetőségeket.

Jogi kötőerő: a megállapodások gyakran jogi kötőerővel bírnak az adóhatóságok tekintetében, általában egy előre meghatározott időszakra, például 5 évre.

Egyéni: a megállapodást az adott vállalat kezdeményezi, és speciálisan nekik bocsátják ki. Ez viszont különleges bánásmódnak minősül az erős és befolyásos vállalatok tekintetében.

Titkos: a megállapodások a közvélemény számára titkosak, akik mégis információkat szivárogtatnának ki, azokat bírósági eljárás megindításának veszélye fenyeget.

Az egyoldalú APA-k speciális indokot szolgáltatnak az aggodalomra

Az APA-k lehetnek egyoldalúak, ha azokat egy ország bocsátja ki vagy bilaterálisak, illetve multilaterálisak, ha kettő vagy több ország. Az előbb hangoztatott aggodalmak minden típusú megállapodásra igazak. Ugyanakkor a bi- vagy multilaterális megállapodások kevesebb kockázatot jelentenek, mivel azok kibocsátása tekintetében több ország dönt, s így kevésbé ellentmondásosak.

Emellett kisebb az adóelkerülési kockázat ama megállapodások esetében, amelyek azt az országot is magukban foglalják, ahol a multinacionális vállalat üzleti tevékenységét folytatja, illetve profitját termeli (az ún. forrásország), mivel a forrásország nem érdekelt az adóelkerülésben. Ugyanakkor a bilaterális megállapodások adóparadicsomok kialakulását eredményezhetik, ha mindkét fél olyan megállapodást köt meg, ami megkönnyíti az adóelkerülést.

Multinacionális vállalatok hatása az adófizetésre

Az APA-k és más feltételes adómegállapodás-fajtáknak nagyon jelentős hatása van a multinacionális vállalatok által fizetett társasági adó mértékére. Ez egyértelművé vált, amikor több mint 500 luxemburgi titkos megállapodás jutott a média birtokába, ami 2014-ben kirobbantotta a LuxLeaks néven elhíresült botrányt. A vonatkozó megállapodásokat a luxemburgi hatóságok több mint 300 céggel kötötték meg, ezek közül néhány esetben lehetővé tették, hogy a fizetendő adó mértékét jelentősen csökkentsék, alkalmanként 1 százalékkal. Az APA és más feltételes adómegállapítás-fajták központi szerepet játszottak az Európai Bizottság tagállamok ellen, az állami támogatásokra vonatkozó szabályok megsértésére hivatkozva megindított vizsgálatai során is (lásd 1. Táblázat).

|

· Táblázat: Drága adómegállapítások. Az Európai Bizottság által – az állami támogatásra vonatkozó szabályok megsértésére hivatkozva – az uniós tagállamok ellen megindított eljárások az APA-k és más feltételes adómegállapítások tekintetében

|

|

| Eset |

Az érintett „szívélyes megállapodások” száma |

Az Európai Bizottság becslése a meg nem fizetett adó nagyságáról |

|

|

|

| Luxemburg és az |

1 APA |

körülbelül 250 millió euró |

| Amazon (2017) |

|

|

| Írország és az Apple |

2 feltételes adómegállapítás |

max. 13 milliárd euró |

| (2016)* |

|

|

| Belgium túlzó |

35 multinacionális vállalatnak biztosított feltételes adómegállapítás |

körülbelül 700 millió euró |

| profitot biztosító feltételes adómegállapítási |

|

|

| sémája (2016) |

|

|

| Hollandia és a |

2 APA |

20-30 millió euró |

| Starbucks (2015)* |

|

|

| Luxemburg és a Fiat |

1 APA |

20-30 millió euró |

| (2015)* |

|

|

|

|

· Írország/Apple állami támogatás ügyben, valamint a Hollandia/Starbucks, Luxemburg/Fiat és a belga túlzó profitot biztosító séma esetében fellebbezésre került sor, s jelenleg az ügyek az Európai Bíróság előtt vannak.

|

APA-k és a törvény előtti egyenlőség

Az APA-k általában transzferárazással kapcsolatos ügyeket érintenek, és így nem vonatkoznak olyan cégekre, amelyek egy entitásból állnak, úgymint a kis- és közepes vállalatok. Mindez és az a tény, hogy minden egyes vállalat saját titkos megállapodással rendelkezik, aláássa a törvény előtti egyenlőség elvét. A transzparencia hiánya pedig nagyon súlyos jogbizonytalanságot teremt a tekintetben, hogy vajon a társasági adójogszabályok gyakorlati alkalmazására hogyan kerül sor, mivel az általános transzferárazásra vonatkozó szabályozás és a szokásos piaci ár elve már önmagában véve kockázatokat hordoz. Az APA-k éppen ezért rendkívül fontosak, mivel ennek segítségével tudjuk megérteni, hogy a multinacionális vállalatok hogyan fizetnek adót a gyakorlatban.

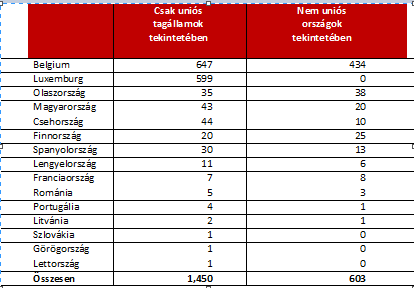

Mely tagállamoknak vannak egyoldalú APA-ik?

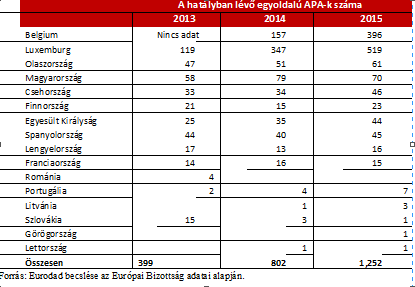

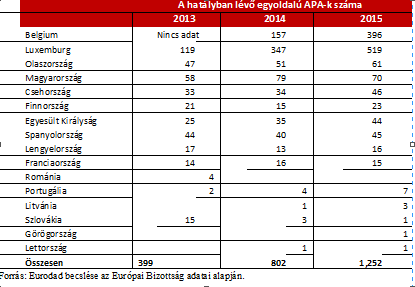

A 2. táblázat átfogó képet nyújt arról, hogy mennyi egyoldalú APA van az Unióban hatályban. Az adatok, melyeket a Bizottság adott közre, maguktól a tagállamoktól származnak. A következő államok jelentették, hogy náluk nincs hatályban APA: Ausztria, Bulgária, Horvátország, Ciprus, Dánia, Észtország, Németország, Írország, Málta, Szlovénia és Svédország. Hollandia tekintetében a 3. táblázat az irányadó.

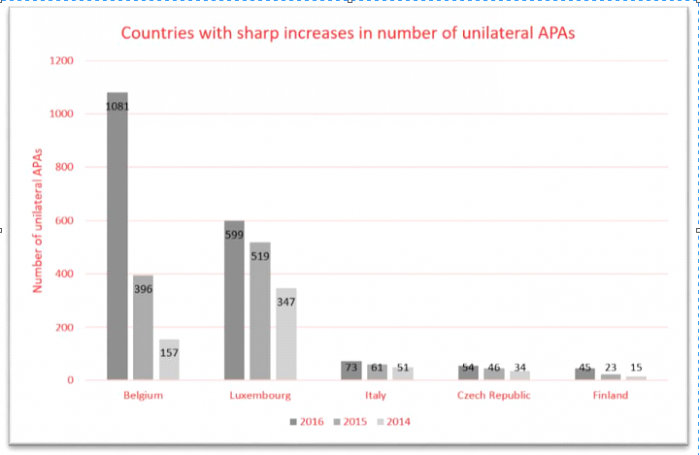

A 2. ábra átfogó képet ad a folyamatokról azokban az országokban, ahol az elmúlt időben az egyoldalú hatályban levő APA-k emelkedése jelentős volt.

Forrás: Az Eurodad becslése az Európai Bizottság adatai alapján

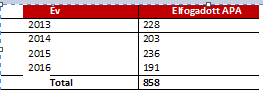

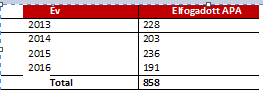

A 3. táblázat Hollandia speciális helyzetével foglalkozik. Az ábra nem mutatja az érvényben levő összes megállapodás számát, és nem tesz különbséget az egyoldalú, kétoldalú és multilaterális APA-k között. Ugyanakkor beszámol az évenként elfogadott APA-k számáról, s ebből következően a 2013 óta elfogadott APA-ból ki lehet számítani a hatályban levő megállapodások számát. Az ilyen megállapodások átlagosan 4-5 évig vannak érvényben, így az elmúlt néhány év adatai alapján meg lehet határozni, hogy mennyi APA volt érvényben 2016 végén.

Megjegyzés: Hollandia nem közölt adatokat a hatályban lévő APA-k teljes számáról, de mivel az APA-k átlagosan 4-5 évig vannak érvényben, így az elmúlt évek adatai alapján megbecsülhető, hogy 2016 végén mennyi APA lehetett hatályban. Forrás: Eurodad becslése az Európai Bizottság adatai alapján

Belgium

2015 és 2016 között Belgium megelőzte Luxemburgot a hatályban levő egyoldalú APA-k számát tekintve. Az országot korábban vizsgálta az Európai Bizottság az állami támogatásokra vonatkozó szabályok keretében, mivel egy olyan adóséma volt hatályban, ami túlzott profitot biztosított – feltételes adómegállapítások keretében – a multinacionális vállalatoknak. 2016-ban az Európai Bizottság megállapította, hogy ez a gyakorlat sérti az állami támogatásokra vonatkozó szabályokat. Ezt a döntést Belgium és más nagyvállalatok is megtámadták, az ügy jelenleg az Európai Unió Bírósága előtt van.

2018 március elején a pénzügyekért felelős uniós biztos aggodalmat fejezte ki 7 tagállam agresszív adótervezési gyakorlata miatt, melyek közül az egyik Belgium volt.

Luxemburg

2014-ben Luxemburg a LuxLeaks-botránytól volt hangos. Ennek alapjául az a tény szolgált, hogy olyan dokumentumok kerültek elő, melyek rávilágítottak arra, a luxemburgi adóhatóság és 300 multinacionális cég között titkos feltételes adómegállapítások megkötésére került sor. A Tényfeltáró Újságírók Nemzetközi Konzorciuma (ICIJ) szerint, ami nyilvánosságra hozta ezeket a dokumentumokat, ezek a megállapodások több milliárd dollár adófizetési kötelezettség alóli mentességet biztosítottak az érintett nagyvállalatoknak.

A LuxLeaks óta a luxemburgi gyakorlat ellen számos esetben indított vizsgálatot az Európai Bizottság az állami támogatásokra vonatkozó szabályok feltételezett megsértése miatt. 2015-ben a testület megállapította, hogy a Fiatnak biztosított APA megsértette az állami támogatásokra vonatkozó szabályokat. 2017-ben a testület hasonlóképpen döntött az Amazon esetében is. Mindkét döntést megfellebbezték és az ügyek jelenleg az Európai Bizottság előtt vannak.

Mindezek ellenére Luxemburg továbbra is nagy számban bocsát ki egyoldalúan APA-kat multinacionális cégeknek, melyet a 2. táblázat és a 2. ábra is megmutat.

Hollandia

Ahogy korábban említettük, Hollandia nem készített jelentést az érvényben levő APA-k számáról, illetve arról sem, hogy ezek uni-, bi- vagy multilaterálisak lennének-e. Ugyanakkor viszont, ahogy azt a 3. táblázat is mutatja, 2013 és 2016 között 858 APA-t hagytak jóvá.

Amennyiben ezek az APA-k bi- vagy multilaterálisak lettek volna, akkor más uniós tagállamok is hasonlóan nagy számokat közöltek volna (ugyanis ezeket minimum két országnak kell jóváhagynia). Azonban az Európai Bizottság adatai szerint 2016 végén 212 bi-, illetve multilaterális APA volt érvényben. Éppen ezért a holland APA-k döntő része unilaterális.

A holland APA és más adómegállapítások kibocsátásának gyakorlata az elmúlt években többször is viták kereszttüzében került. 2017 novemberében a Paradise Days papírok botránya idején a Trouw nevű holland médiahírszolgáltató jelentette, hogy Hollandia feltételes adómegállapítást bocsátott ki a Protector&Gamble vállalat részére, ami feltehetőleg 169 millió dollár adómegtakarítást eredményezett. Miközben a holland kormány megvédte a gyakorlatát, elismerte, hogy a Paradise Papers által felfedett adómegállapítás nem felelt meg a holland jogszabályoknak, mivel a két hivatalos aláírás közül az egyik hiányzott. 2018 februárjában a holland kormány válaszul bejelentette, hogy 4462 adómegállapítást felülvizsgált, amelyek közül 78 tekintetében talált eljárási hibát.

A Paradise Papers ügy nem az első, a holland gyakorlattal szemben felvetett aggodalom volt. 2014-ben az Európai Bizottság megállapította, hogy a Starbucksnak kibocsátott 2 APA tiltott állami támogatást valósított meg. A döntés ellen fellebbeztek és az ügy az Európai Bíróság előtt van. Eközben 2017 végén az Európai Bizottság újabb ügyben kezdeményezett vizsgálatot tiltott állami támogatást feltételezve: IKEA. A vizsgálat még nem zárult le.

Mely országok érintettek az uniós APA-k miatt?

Az APA-k a multinacionális vállalatok adózásait érintik és az APA-n keresztül hozott döntésnek jelentős hatása lehet az érintett vállalat nemzetközi adófizetésére, akkor is, ha ezt egyoldalúan bocsátja ki az adóhatóság.

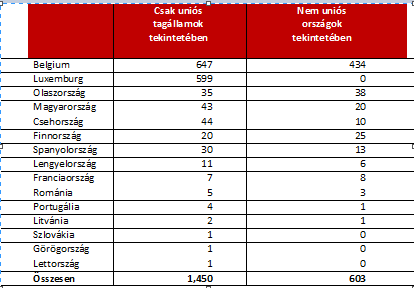

Az Európai Bizottság által közzétett adatok tartalmaznak egy értékelést is, hogy az egyoldalú APA-k uniós országot érintenek vagy sem. Ezt a 4. táblázat foglalja össze.

Áttekintés a 216 végén érvényben lévő egyoldalú APA-k számáról uniós és nem uniós országok esetében. Forrás: Eurodad becslése az Európai Bizottság adatai alapján

Ahogy a 4. táblázatból is látható, az EU-s APA-k nagy része uniós tagállamokat érint. Ugyanakkor több mint 600 (az összes 25 százaléka) nem uniós országokat érint. Így a tagállamok APA-gyakorlata nemcsak uniós belügy.

A fejlődő országokra gyakorolt hatás egy külön kérdést képez, mivel ezeknek óriási szükségük van a bevételekre, hogy harcoljanak a szegénység ellen és biztosítsák a fejlődést, másrészt ezek az országok jelentősen függnek a társasági adóból származó jövedelemtől. Ám a társasági adóelkerülésnek a szegény és a gazdag országokra nézve is negatív hatásai vannak, konzervatív becslések szerint ugyanis a multinacionális vállalatok ezirányú politikája évi 50-70 milliárd eurójába kerül az Európai Uniónak.

Automatikus információ-megosztás és más uniós viták az APA-ról és a többi adómegállapításról

Az Európai Parlament a társasági adómegállapodások lényegi elemeinek nyilvánosságra hozatalára szólított fel, azonban ezt a Bizottság és a tagállamok nem fogadták el. Ehelyett a tagállamok elhatározták, hogy az APA és más adómegállapodásoknak titokban kell maradniuk, de ezzel egyidejűleg legyen biztosítva az információcsere a tagállami adóhatóságok között a bizalmas adatok tekintetében. Ugyanakkor hiába láthatja a hatóság a megállapodást, akkor is kevés lehetősége van arra, hogy felülvizsgálja azokat a megállapodásokat, amelyek elősegítik az adóelkerülést. Az Európai Bizottság az állami támogatások vizsgálata során több évet foglalkozott ilyen megállapodásokkal. S abban az esetben, ha meg is állapította a jogsértést, a döntés ellen rendszerint fellebbeztek az Európai Unió Bíróságához, ahogy azt már korábban láthattuk. Nehéz azt elképzelni, hogy a tagállami adóhatóságok, amelyek eleve forráshiánnyal küszködnek, könnyebben tudnák felülvizsgálni más tagállamok gyakorlatait.

Az Európai Bizottság nem lesz bevonva a bizalmas adatokkal kapcsolatos információcserébe, mivel a tagállamok szerint a testületnek csak alapinformációkhoz lehet hozzáférése az APA-k és más, a tagállamok által kibocsátott feltételes adómegállapítások tekintetében. Azt is kikötötték, hogy a Bizottságnak ahhoz sem lesz hozzáférése, hogy mely multinacionális vállalatnak rendelkezik ilyen megállapodással, illetve az ezzel kapcsolatos bárminemű tartalomhoz sem. A tagállamok továbbá hangsúlyozták, hogy a Bizottság ezeket az információkat csak arra használhatja fel, hogy monitorozza és értékelje a tagállamok közötti automatikus információcsere tényleges alkalmazását.

Az adóhatóság dilemmája

Az APA és más adómegállapodásokkal kapcsolatos titkos információcsere nehéz helyzetbe hozhatja a tagállami adóhatóságokat. Először is abban az esetben, ha a hatóság információt fogad egy másik tagállamból, ami társaságiadó-elkerülést tartalmaz egy multinacionális cégről, tisztában kell lenni azzal, hogy ez sok esetben nem jogellenes, és így nehéz elejét venni ennek hagyományos adóügyi eljárásokkal. Másodszor, a társaságiadó-elkerülés elleni fellépés politikai kérdés, s jó eséllyel nincs politikai támogatottsága annak, hogy vizsgálódjon az erős multinacionális cégek után. Végezetül pedig az információ szigorúan bizalmas. Így az adóhatóság alkalmazottja nem beszélhet a vállalatok adózási magatartásáról a közvéleménynek vagy a parlamenti képviselőknek. Ennek megsértése azzal fenyeget, hogy az alkalmazottat elbocsátják, megvádolják vagy súlyos büntetésekkel kénytelen szembenézni.

Aggodalomra ad okot, hogy a fejlődő országok adóhatóságainak sokkal kevesebb hozzáférésük van a multinacionális vállalatokkal kapcsolatos információkhoz, mint a fejlett országokban, ahol annak is utánanézhetnek, hogy az adott vállalat adóelkerülést folytat fejlődő országokban, azonban ezeket az információkat nem oszthatják meg az érintett országgal.

Minek kellene történnie?

Figyelembe véve, hogy a társaságiadó-elkerülés évente több milliárd euró adóbevételtől fosztja meg a világ országait, gyors lépésekre van szükség. Ennek keretében a multinacionális cégek és az adóhatóságok között megkötött titkos adómegállapodásokkal kell foglalkozni elsősorban.

A vállalati adózásnak tiszta jogi alapokon kell állnia, mintsem a kormányok és a multinacionális cégek közötti egyéni megállapodásokon. A legjobb megoldás az lenne tehát, ha a transzferárazást felváltaná egy olyan rendszert, ami egyértelművé tenné e vállalatok adózását. Amíg erre nem kerül sor, addig az APA-k és más feltételes adómegállapítás tartalmáról szóló közérdekű információk elengedhetetlenek a jelenlegi adórendszer megértéséhez. Továbbá, habár a közvélemény sohasem helyettesítheti az adóhatóságot, a közérdekű információk újságírók, civilek általi ellenőrzése hozzájárulhat olyan esetek felderítéséhez is, ahol a multinacionális cég kétes gyakorlatot folytat. Szabadabban elérhető közérdekű információ pedig lehetővé tenné, hogy az adóhatóság nyíltan megossza észrevételeit, tapasztalatait más adóhatóságokkal a világon.

(Fenti cikkünk szakfordítás; készítette: dr. Wágner Tamás Zoltán, doktorandusz, PPKE Jog- és Államtudományi Doktori Iskola. Az értekezés eredeti címe: Tove Maria Ryding: Tax ’sweetheart deals’ between multinationals and EU countries at record high)