Számlázási kisokos ügyvédeknek (2. rész)

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

A számlázási teendőkkel kapcsolatos tudnivalók ismertetését a számla adattartalmával folytatjuk. A számla kötelező adattartalmát az Áfa tv. 169. §-a határozza meg, amelyből a minimum kötelező elemeket (pl. kibocsátó neve, címe, adószáma, vevő neve, címe, dátum, tevékenység stb.) a számlatömb, számlázó programok tartalmazzák. A következőkben olyan tételekre szeretnék kitérni amelyek kitöltése nem olyan nyilvánvaló, némi magyarázat szükséges hozzájuk.

Bizonylaton szereplő dátumok

Számlán szereplő három dátum: számla kelte, számla teljesítési dátuma és a fizetési határidő.

Ezek közül a számla kelte a legegyszerűbb: mindig az a nap amikor a számla kiállításra kerül, és ez nem lehet a számlatömb (számlázó program) vásárlását megelőző dátum.

A számla teljesítési dátuma rendszerint a Ptk-beli teljesítési dátummal azonos, viszont a határozott idejű elszámolások esetén az Áfa törvény ezt másképpen is meghatározhatja.

A fizetési határidő a felek közötti szerződéshez igazodik (általában 8 nap), és számla keltét követő dátumról van szó.

A leírtak alapján látszik, hogy a teljesítési dátum az amelyik gyakorlatilag mindentől független (ez a határozott idejű elszámolásoknál eltér), míg a másik két dátum között van kapcsolat.

- készpénzes számlák esetén a fentebb említett mindhárom dátum ugyan az, méghozzá a számla keltének napja. A készpénzes számlákat pénzmozgással egyszerre állítjuk ki. A fizetési módnál feltüntetjük: készpénzes.

- átutalásos számláknál a fizetési mód átutalás, a fizetési határidő szerződés szerint, számla keltétől számított meghatározott idő (pl. 8 nap, 15 nap, 30 nap), teljesítés dátuma Ptk. szerinti teljesítési nap vagy – ha határozott idejű elszámolásról van szó – a fizetési határidővel megegyező dátum (lásd lentebb).

- előleg számla – végszámla kérdése akkor merül fel, ha a megbízási szerződésben előleg megfizetését kötöttük ki. Ebben az esetben, ha az előleg miatt számlaadási kötelezettségünk van (lásd előző cikk), akkor az előleg bankszámlán történő jóváírásának napja lesz a teljesítési dátum és fizetési határidő, a számla kelte pedig a számla kiállításának napja. Az előleg készpénzben történő átadása esetén az előlegszámla mindhárom dátuma a számla kiállításának napja. A megbízás teljesítését követő elszámolásnál kiállítjuk a számlát a teljes összegről, ugyanazon a számlán, új sorban, negatív összeggel feltüntetjük a kifizetett előleget (utalva az előlegszámla sorszámára). Ha az előleg átvételkor számla kiállítására nem voltunk kötelezettek, akkor teljesítést követően állítjuk ki a teljes összegről, korrekció nélkül a számlát.

- időszak szöveges megjelölése szükséges amennyiben elszámolás alapján elszámolt időszakot követő időszakban állítjuk ki a számlát. Ekkor a számla szövegében be kell írni mely időszakot érinti az adott számla (Pl. lásd lentebb a határozott idejű elszámolásnál).

- határozott idejű elszámolás alkalmazása során a teljesítés több időpontban történik vagy folyamatos, szerződés szerint meghatározott időszakon belül elszámolnak és ezt követően kerül kiállításra az elszámolt időszakra vonatkozó számla. A jelenleg hatályos előírások szerint ilyenkor a számlán a fizetési határidő dátumával azonos dátum a teljesítés napja is. (Pl. novemberi időszakról, elszámolás alapján decemberben állítok ki számlát ügyvédi szolgáltatásról, számla kelte december 2., teljesítési határidő és fizetés dátuma december 10., mert szerződésben számlakiállítástól számított 8 nap a fizetési határidő. Ekkor a számlára rá kell írni, hogy november havi elszámolásra vonatkozik.)

Változás 2014. július 1-től, hogy a határozott idejű elszámolások esetén (kivétel távközlés, közüzemi díjak), amennyiben az elszámolt időszak és a fizetési határidő 2014. július 1-jét követő dátum, a teljesítési idő az elszámolási időszak utolsó napja (havi elszámolás esetén a hónap utolsó napja, 10 napos elszámolás esetén a 10. nap stb.). Az új szabály alkalmazására példa: a 2014. július havi elszámolásról augusztus 2-án állítok ki majd számlát, fizetési határidő számla keltétől 8 nap. Ez esetben a számla kelte augusztus 2., fizetési határidő augusztus 10., teljesítési dátum (mivel az elszámolási időszak és fizetési határidő 2014. július 1. utáni) július 31, mert ez az elszámolt időszak utolsó napja.

|

Szakmai fórum és képzés: 2014. január 30.

Előadó: Sike Olga, fősztályvezető-helyettes NAV

|

Számlázott tételek – TESZOR

Az Áfa tv. előírja, hogy a számlán fel kell tüntetni a mennyiségi egységet, mennyiséget, nettó egységárat, áthárított áfát és – több tétel esetén – azok összegzését is. Ezekkel rendszerint nem is szokott gond lenni, mert a számlatömb előnyomott adatmezői vagy a számlázó program egyes adatablakai adottak, nem lehet elsiklani felettük.

Ami viszont már okozott félreértést: szövegesen, milyen tevékenységet és egyéb adatot kell ráírni?

A szolgáltatás megnevezésének feltüntetésénél (Áfa tv. 169. § f) a számlakibocsátó választására bízza, hogy az Áfa tv. szerinti SZJ (szolgáltatási jegyzékszámot) feltünteti-e vagy sem. Korábban ezen lehetőség több vitát is kiváltott, ma már egységes az álláspont: tevékenység kódját akkor kell kötelezően feltüntetni, amennyiben az adott szolgáltatás áfaterhe kevesebb az általános adókulcsnál.

A Szolgáltatások Jegyzéke 2010. április 21-től hatályát vesztette, helyette a TESZOR kódok vannak, amelyek a TEÁOR’08 (tevékenységi kódok) alábontásai. Ha a számlát számlázó programmal állítjuk elő, akkor célszerű az alaptevékenységeket TESZOR kóddal rögzíteni (ez egy egyszeri rögzítést jelent), de egyébként, a jelenleg 27%-os általános áfaterhet viselő tevékenység számlázása esetén ez nem kötelező. A TESZOR kódok listája itt érhető el

Az ügyvédek által leggyakrabban alkalmazott TESZOR kódok az alábbiak:

| TESZOR |

Szolgáltatás megnevezése |

| 691011 |

Jogi tanácsadás, képviselet büntetőeljárásban |

| 691012 |

Jogi tanácsadás, képviselet gazdasági jogi eljárásban |

| 691013 |

Jogi tanácsadás, képviselet munkajogi eljárásban |

| 691014 |

Jogi tanácsadás, képviselet polgári jogi eljárásban |

| 691015 |

Jogi szolgáltatás szabadalommal, szerzői joggal, szellemi tulajdonnal kapcsolatban |

| 691017 |

Egyezségi és békéltető eljárás |

| 691018 |

Aukcióval kapcsolatos jogi szolgáltatás |

| 691019 |

Egyéb jogi szolgáltatás |

A fentebb megjelölteken túl olyan információt szükséges még a számlára szövegesen írni, ami egyértelműen beazonosítja a számlázott szolgáltatást, de teljesítési igazoláson feltüntetett részletező adatok is elégségesek. A bizonylat nemcsak az adóhatóság szemszögéből kell helytálló legyen, hanem a saját elszámolási nyilvántartásunkat is elő kell segítse, ne lehessenek ki nem számlázott tételek, illetve kerüljük az azonos tételek ismételt kiszámlázását.

Amennyiben munkánk során közvetített szolgáltatást veszünk igénybe (pl. helyettesítő vagy közreműködő ügyvéd), akkor ezt – az ügyféllel kötött megbízáson túl – a számlán is tüntessük fel. Számlázó programban a számlákhoz megjegyzésként lehet hozzárendelni „A számla közvetített szolgáltatást tartalmaz” szöveget, számlatömb esetén ilyen feliratú bélyegző, minden példányszámon szereplő lenyomata megfelelő.

Áfa

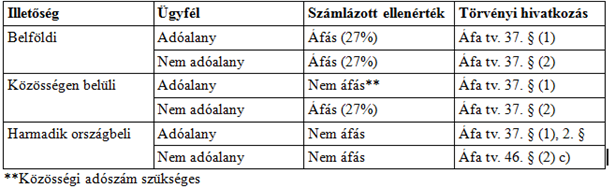

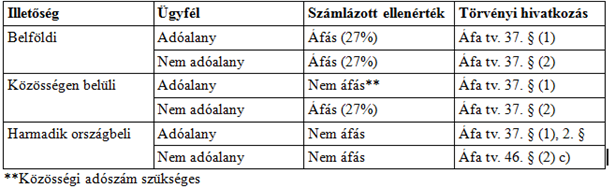

A jogi szolgáltatásnyújtás – egyéni ügyvédek és ügyvédi irodák alaptevékenysége – általános adómértékű, azaz 27%-os áfakulcs alkalmazandó számlázáskor. Ez az alapeset, amikor jellemzően belföld a teljesítés.

Amennyiben az ügyfél Közösségen belüli, más tagország adóalanya (saját tagállamában az áfa hatálya alá tartozik), és úgy az ügyfél, mint a számla kibocsátója rendelkezik közösségi adószámmal, ez esetben a számlában áthárítani áfát nem lehet és szükséges szövegesen feltüntetni ” Az adó fizetésére a terméket beszerző, szolgáltatást saját nevében megrendelő adóalany kötelezett” (vagy más szöveget amely egyértelműen utal erre a tényre).

Amennyiben az ügyfél más tagállami magánszemély (saját tagállamában nem áfa alany), akkor a részére kiállított számlában a nyújtott szolgáltatást 27%-os áfával terhelten kell kiszámlázni.

Ha az ügyfél harmadik országbeli (Közösségen kívüli) akkor az ügylet teljesítési helye az Áfa törvény szerint külföld, ezért áfát nem lehet áthárítani, a számlán erre pedig szövegesen is utalni kell.

Átterhelt költségek

Átterhelt költségek esetén – mint az alaptevékenységhez kapcsolódó szolgáltatás – az átterhelt tételek vonatkozásában 27%-os áfát kell alkalmazni (kivéve, ha az egyéni ügyvéd vagy ügyvédi iroda áfából az alanyi mentességet választotta). Ezért például az átterhelt postaköltség esetén is 27%-al növelten szükséges azt kiszámlázni, annak ellenére, hogy a postaköltség számlája nem tartalmazott áfát.

Az ügyvédi tevékenység során a számlázáshoz szükséges alapinformációkat az előző cikk, valamint a fentebb leírtak tartalmazzák. A gyakorlat bizonyítja: nem egyszer olyan helyzetbe kerülünk, hogy nehéz megítélni milyen adójogszabályok (főleg Áfa előírások) vonatkoznak az adott ügyletre. Ha ilyennel szembesülünk, célszerű könyvelő, adószakértő segítségét kérni, mert az alkalmazandó előírások kihatással vannak a megbízási díjunkra. Nem jó érzés azt tapasztalni, hogy egy rosszul értelmezett jogszabályi előírás miatt adóhiányunk vagy kevesebb bevételünk keletkezik.

(A cikk első része itt olvasható)