A nehéz helyzetben lévő vállalkozások finanszírozhatósága az Európai Unió jogában

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

2022-ben az év szavának a permakrízist választották, mely tökéletesen rávilágít, a gazdaság 2020 óta egyik válságból a másikba bukdácsol, okozati és időbeli átfedésekkel. Régen szembesültek ilyen mértékű nehézségekkel a vállalatok, melyek egyszerre néznek szembe keresleti csökkenéssel, alapanyag- és energiaár-robbanással. Az államok igyekeznek mentőövet dobni feléjük, csakhogy az Európai Unió joga világos a kérdésben az EUMSz. 107. cikke alapján: egy tagállam nem tehet meg a saját pénzével sem bármit.

Képzeljük el, hogy a német szövetségi kormány 1 milliárd eurónyi vissza nem térítendő támogatást nyújt egy szászországi sajtüzemnek a válság okán. Első ránézésre kiváló ötletnek tűnhet, és még a Lajta ezen oldalán is megsüvegelendőnek tartanánk, azonban megfeledkezünk két kruciális szempontról; miszerint a magyarországi üzletek polcai jelentékeny részét német sajtok foglalják el, s amennyiben egy szász sajtgyár forintmilliárdokban részesül, a magyar versenytársai pedig nem, akkor a magyar sajtgyárak kiszorulnak a polcokról, hiszen drágábban tudnak előállítani, mint német társaik; a másik oldalról pedig Németországon belül is hátrányba kerül a támogatást nem szerző többi sajtgyár. Az intézkedés tehát versenytorzulást idézhet elő a belső piacon, az uniós tagállamok éppen ezért nem szubvencionálhatnak kedvük szerint, ellenben finanszírozhatnak, ha azt piaci alapon teszik. Az aktuális kérdés a következő: finanszírozhat-e az állam piaci alapon egy nehéz helyzetben lévő vállalkozást, torzítja-e ez a piacot, s mint ilyen, tilos-e. A vélemények erőteljesen megoszlanak, azonban jelen írásomban amellett török pálcát, miszerint finanszírozhat.

A ”nehéz helyzet”

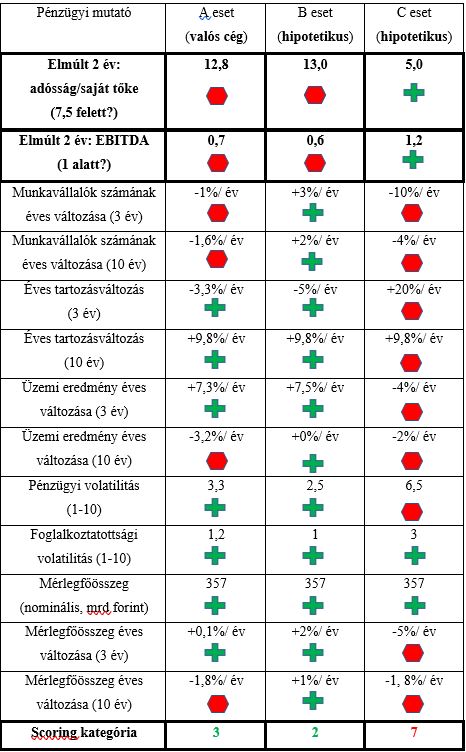

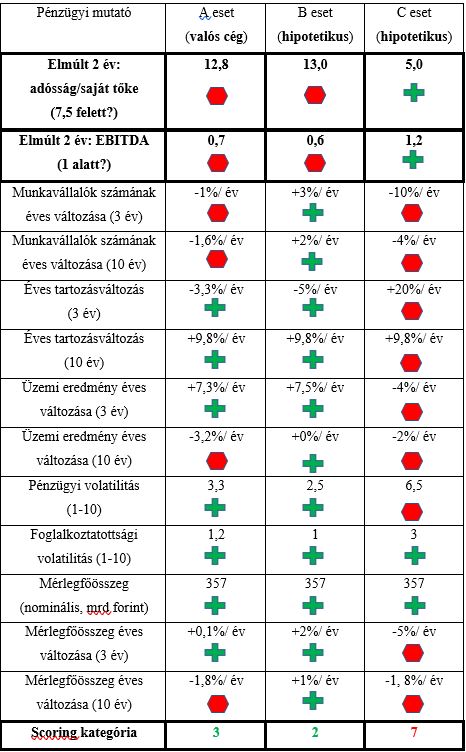

Európai állami bankokkal és hatóságokkal folytatott együttműködés alapján kirajzolódik a kép, miszerint az említettek nagyjából fele úgy véli, ha egy vállalkozás nehéz helyzetben van, semmilyen juttatásban nem részesülhet az állam által, avagy a neki betudható más entitástól, melyekben meghatározó befolyással bír[1] (például állami tulajdonú bankok és alapkezelők, önkormányzatok, közigazgatási szervek, stb.), hiszen az ab ovo torzítja a piacot, hiszen úgy kap támogatást egy vállalkozás, hogy annak működése instabil lábakon áll, mely instabilitást egy piaci szereplő, például egy kereskedelmi bank, nem tartana fenn, hiszen nem bízna a megtérülésében. Ezzel szemben áll a másik térfél, akik úgy gondolják, nincs tilalom ebben az esetben, csupán rosszul beárazott kockázat, hiszen a nehéz helyzetnek vannak fokozatai, és a kevésbé súlyos nehéz helyzeteket egy piaci magánbefektető (market economy operator) gond nélkül beárazza, és megfinanszírozza. A szerkezetátalakítási iránymutatás[2] alapján valamely vállalkozás akkor van nehéz helyzetben, ha -leegyszerűsítve- a társaság (jegyzett) tőkéjének több mint fele elveszett a felhalmozott veszteségek miatt; avagy a vállalkozás ellen fizetésképtelenségi eljárás indult vagy indulhatna a feltételek fennállása okán; avagy ha olyan nagyvállalat, amely esetében az elmúlt két évben a könyv szerinti adósság/saját tőke-aránya 7,5-nél magasabb és az EBITDA-val (kamat, nyereségadók és értékcsökkenés nélküli üzemi eredményével) számolt kamatfedezeti rátája nem éri el az 1-et. Ezen értékek abszolút mechanikusak és statikusak véleményem szerint, ugyanis egyetlen időpillanatra fókuszálnak, nélkülözik a dinamikus látásmódot, a trendeket, ráadásul egyes kritériumoknál nem veszik figyelembe az okokat, például, hogy a cég tényleg a csőd szélén áll-e, avagy csupán nagyobb beruházásba kezdett kölcsönből, mely hosszú távon éppen pozitív indikátor lehetne. Úgy vélem, 2020 óta látjuk, a nehéz helyzet és konjunkturális ciklusok ennél sokkal összetettebbek, így ezen kritériumrendszer egyáltalán nem alkalmas arra, hogy meghatározza, melyik vállalkozás küzd nehézséggel és melyik nem.

A “támogatás kontra finanszírozás” (financing versus subsidizing) vita

Úgy vélem, hogy még ha alkalmas is lenne a fenti kritériumrendszer, akkor is csupán támogatás esetén volna irányadó, megengedő uniós jogalap (például a háborús átmeneti közlemény[3]) alapján, finanszírozás tekintetében nem, hiszen maga az iránymutatás is állami támogatást említ, továbbá a fejlesztési banki közlemény is[4], ahogyan az uniós versenyjogi értelemben vett állami támogatásokkal kapcsolatos eljárásról szóló 37/2011. (III.22) Korm. rendelet is kifejezetten állami támogatás esetén tiltja a nehéz helyzet meglétét általánosságban[5], azonban ezen hazai jogszabály adja jellemzően a legtöbb vitát a kérdés kapcsán, hiszen egyesek ez alapján szinonimaként tekintenek a két terminológiára, amely nem helyes, mivel ez esetben egyetlen állami intézkedés tekintetében sem volna igazolható az állami támogatás hiánya, márpedig az állami támogatások jogának legdinamikusabb alága éppen ez a “kimentő ág”, megkülönböztetve állami támogatást és piaci finanszírozást, ahogyan egy piacgazdasági szereplő is eljárna (market economy operator / investor principle: MEOP/MEIP).

Támogatás (aid, subsidy) esetén ugyanis az államnak betudható entitás előnyhöz juttatja a vállalkozást, azaz például alacsony kamattal ad neki kölcsönt, avagy vissza nem térítendő támogatást nyújt neki, a piacinál olcsóbban nyújt neki garanciát, alacsony hozamelvárással jegyzi le a kötvényét, tartozást enged el vagy vállal át, kedvezményes adózást biztosít[6], piaci ár alatt kínál slotot reptéren, jogalkotással kivételes státuszt vagy díjazást biztosít a számára[7], stb. Teszi mindezt szelektíven[8], csupán egyes, profitorientált vállalkozásoknak[9] juttatva a releváns piacon, amelyek ezáltal kedvezőbb helyzetbe kerülnek, mint amilyenben a beavatkozás nélkül volnának[10].

A fenti támogatástól azonban teljesen eltérő kategória a finanszírozás (financing) , melyet tévesen mosnak össze az előbbivel. Finanszírozás esetén nincs szó előnyről a vállalkozás oldalán, azaz pontosan olyan feltételekkel kap kölcsönt, garanciát, jegyzik le a kötvényét vagy adózik, amilyen feltételekkel bármelyik másik versenytársa. Ezért vélem úgy, amennyiben a nehéz helyzet, mint kockázat, megfelelően beárazásra kerül, úgy egy kereskedelmi bank, egy piaci magánbefektető is finanszírozná az adott vállalkozást, ha az árat úgy állapítaná meg, hogy azok arányosak lennének a vállalt kockázatokkal. Éppen ez a piaci szereplők működési elve: kis kockázatért kisebb árat kérnek, nagyobbért nagyobbat, ezért a piaci racionalitásokkal ellentétes álláspontnak tartom azt, hogy egyes kockázatokat automatikusan megtérülhetetlennek bélyegzünk, hiszen a legnagyobb hozamot jellemzően a legnagyobb kockázat képes garantálni, mely egyensúly beállítása már csupán a piaci szereplő kockázati éhségétől függ.

A nehéz helyzet kritériumrendszere mögött, tehát, úgy vélem, színes skála húzódik meg, hiszen nem lehet egy tekintet alá esőként kezelni azon vállalkozást, mely felszámolási eljárás alatt áll és azt, melynek adósság/saját tőke-rátája 7,6-es, EBITDA-ja pedig 0,9-es értékkel bír, hiszen az első esetben valóban a vállalkozás likvidálása fog nagy valószínűséggel bekövetkezni, azonban nem bír ugyanekkora indikátorértékkel az utóbbi értékek együttállása, hiszen gyakorlati tapasztalom szerint több sikeres magyar vállalat néhány éve még egyébként az utóbbi kritérium mentén nehéz helyzetűnek lett volna minősítve. A nehéz helyzetnek tehát, úgy vélem, árnyalatai vannak a kockázatok mentén, s ezen árnyalatok különböző árakkal kell, hogy találkozzanak, s ha ezen árak (és egyéb kondíciók) arányosak a kockázatokkal, úgy egy állami entitás is nyújthat piaci alapú finanszírozást egy vállalkozásnak, bármilyen nehézség esetén is.

Alitalia-ügy

A helyzet eklatáns leírása a Bizottság vizsgálata a 2022-es Alitalia-ügyben.[1] A Bizottság negatív oldalról számba veszi, a konkrét ügyben miért nem álltak fenn a finanszírozás feltételei az Olasz Állam részéről, annak ellenére, hogy utóbbi azzal védekezett, finanszírozást nyújtott, nem támogatást, hiszen bármely piaci szereplő ugyanígy járt volna el. A Bizottság azonban megismételte azt, melyet a Milánói reptér ügyében már korábban megfogalmazott[2], miszerint ex ante kontrafaktuális forgatókönyv nélkül egyetlen piaci magánbefektető sem nyújtana finanszírozást egy nehéz helyzetben lévő vállalkozásnak, hiszen ilyen kockázatok esetén egy piaci magánbefektető még körültekintőbben jár el. Olaszország az ügyben állami szerepkörében járt el, amikor az Alitaliát megmenteni kívánta, nem profitorientált befektetőként, melyet bizonyított azon tény is, miszerint az Olasz Állam részesedése még közvetetten is csupán 2,02%-os volt az Alitaliában, miközben a 49%-os részesedéssel rendelkező, valódi gazdasági érdekeltséggel bíró Etihadnak eszébe sem jutott hasonló lépés. Olaszország nem vizsgálta meg, hogy az Alitalia felszámolása akár nagyobb megtérülést is hozhatott volna a fenntartásnál, ahogyan az eladási forgatókönyvek tekintetében sem mérlegelte, hogy az Alitalia nem egyben, hanem üzletágakra szétbontva történő eladása nagyobb megtérülést prognosztizált. A Bizottság tehát immanens módon azt állította, véleményem szerint, hogy van helye nehézséggel küzdő vállalkozás finanszírozásának, annak piaci alapon kell történnie, előzetes forgatókönyvek lefuttatása után, társadalmi érdekeket nem szem előtt tartva, a lehető legnagyobb nyereséget vagy legkisebb veszteséget kitűzve.

Modellezés

Az elmélet igazolására úgynevezett scoringot végeztünk, megvizsgálva, egy valós banki algoritmus, mely a kockázatok beárazására szolgál, hogyan tekint a nehéz helyzet fenti kritériumrendszerére, 3 forgatókönyvet használva. A scoring 7 kategóriát különböztet meg, minél alacsonyabb, annál kisebb kockázatot (és így árat) azonosít, míg a 7-es kategória nem finanszírozható, mert az algoritmus tapasztalatai alapján a kockázatok túlnőnek azok beárazhatóságán. A modellezés lényege annak bemutatása, hogy a nehéz helyzet statikus kritériumain túl mennyi egyéb, dinamikus mutatót vesz alapul egy piaci magánbefektető egy finanszírozási döntés meghozatala során, és ezen mutatók sokszor kiütik a Bizottság által lefektetett indikátorokat (A és B eset). Míg egyes esetekben a kritériumrendszer nem tekint egy vállalkozást nehéz helyzetben lévőnek, a valós életben mégis az a pénzügyi intézmények szemében (C eset). A lenti adatok tehát tükrözik, az iránymutatás által vélt nehéz helyzetben lévő vállalkozás lehet racionálisan finanszírozható, hiszen a trend- és egyéb mutatókkal együtt a historikus valószínűség nem tekinti őket kezelhetetlen kockázatnak (A és B eset), míg a Bizottság rendszere önmagában átengedne teljesen instabil struktúrákat is (C eset).

Összegzés

Véleményem szerint tehát mind dogmatikailag, mind a gazdasági racionalitás mentén szükséges elvetni a nehéz helyzetben lévő vállalkozások finanszírozásának tilalmát, kifejezetten a jelen gazdasági helyzetben, fontos distinkciót tenni a támogatás és finanszírozás között, ugyanakkor a támogatások körében is, úgy vélem, megérett a felülvizsgálatra a Bizottság kritériumrendszere. A Bizottság újonnan tett is lépéseket ennek érdekében, ugyanis legújabb döntéseiben, egy holland[1] és egy portugál[2] állami fejlesztési intézmény létrehozása vonatkozásában már kimondta, a piaci magánbefektetői elvnek megfelelve nehéz helyzetben lévő vállalkozások is finanszírozhatók általuk, továbbá aktuálisan, 2023 májusában kimondta a RUCH-ügyben[3] -mely döntés egyelőre nem is publikus-, hogy a nehéz helyzet önmagában nem jelent finanszírozhatatlanságot, hiszen egyedileg szükséges vizsgálni a nehéz helyzet tartalmát, mely fordulatot helyesnek tartom, azonban ezt késlekedés nélkül egyértelművé kellene tenni minden állami entitás számára is.

[1] SA.47821

[2] SA.55719

[3] RUCH-ügy https://ec.europa.eu/commission/presscorner/detail/en/mex_23_2763

[1] SA.48171

[2] 2015/1225

[1] Conor Quigley: European State Aid Law and Policy, Third Edition, Hart Publishing, Oxford and Portland, Oregon, 2015, 27. o.

[2] 2014/C 246/01, 20. pont

[3] 2022/C 131 I/01

[4] COM(2015) 361

[5] 6.§ (7) bek

[6] Banco de Credito-ügy C-387/92

[7] Ryanair-ügy T-196/04

[8] Ferring SA v ACOOS-ügy C-53/00

[9] Höfner and Elser v Macrotron GmbH-ügy C-41/90, Pavlov-ügyek C-180/98, C-184/98

[10] Philip Morris Holland-ügy 730/79